به گزارش صدای بورس،به طور کلی، اوراق بهادار در بازار سرمایه را می توان به ۳ دسته اوراق مبتنی بر بدهی، اوراق صاحبان سهام و ابزار مشتقه تقسیم کرد. یکی از انواع اوراق مبتنی بر بدهی، اوراق اجاره است که برای خریداران این اوراق، سود از پیش تعیین شده و ثابت در نظر می گیرد و به دلیل داشتن ضمانت، ریسک پایینی دارد. تجربه ها نشان داده است که بازدهی این اوراق در مقایسه با سهام شرکت های بنیادی، کمتر بوده و کمی بیشتر از سپرده های بانکی برای شما سودآوری به همراه خواهد داشت و در دوره های تورمی که ارزش ریال کاهش می یابد، نمی تواند گزینه مناسبی برای سرمایه گذاری باشد. بنابراین، در ادامه مقاله، نکات زیر را به شما معرفی خواهیم کرد:

-

معرفی کامل اوراق اجاره

-

انواع اوراق اجاره

-

ارکان اوراق

-

به چه منظور از این اوراق استفاده می شود؟

-

ریسک مالی و غیر مالی

اوراق اجاره به چه معناست؟

در این اوراق، رابطه ای مشابه رابطه بین مستاجر و موجر یک ملک ایجاد می شود. این ارتباط باعث دریافت سرمایه مورد نیاز مستاجر از موجر و پرداخت اجاره در زمان های مشخص شده از طرف مستاجر می شود. پرداخت های مستأجر را می توان مشابه پرداخت اجاره بها دانست و در حقیقت این مبالغ، سود پرداختی به سرمایه گذاران است.

به عنوان مثال، فرض کنید که یک شرکت برای راه اندازی خط تولید جدید خود، به سالنی بزرگ و تجهیزات گران قیمت نیاز دارد. در صورتیکه منابع مالی مورد نیاز برای تامین این تجهیزات و محیط مورد نظر را نداشته باشد، چه کاری باید انجام دهد؟ اولین پاسخ استفاده از وام است؛ اما اگر نرخ سود وام ها و نحوه بازپرداخت آن ها با توجه به شرایط شرکت مناسب نبود، چه اتفاقی می افتد؟ تسهیلات بانکی می توانند شرکت را متحمل هزینه های زیادی کنند. علاوه بر آن، شاید شرکت مورد نظر در استراتژی خود سودآوری چندانی در ماه های اول نداشته باشد و طبق این مورد، متحمل بدهی های سنگین خواهد شد.

شرکت برای استفاده از تجهیزات نیاز به خرید مستقیم آن ها ندارد و می تواند آن ها را اجاره کند. مشابه مستاجرها که در صورتیکه توانایی خرید خانه ای را نداشته باشند، آن را اجاره می کنند. حال این سوال پیش می آید که چه کسی تجهیزات خود را اجاره می دهد؟ در واقع باید بگوییم تقریبا هیچ کس این کار را انجام نمی دهد.

در این شرایط با استفاده از اوراق اجاره مشکل حل می شود. نحوه کار نیز به این شکل است که یک نهاد مالی به عنوان واسطه و با نام "نهاد واسط" اقدام به انتشار اوراق اجاره می کند. این اوراق توسط بانک ها یا توسط بازار سرمایه عرضه می شوند و با خریداری اوراق توسط افراد حقیقی و حقوقی، مبلغ مورد نیاز تجهیزات تامین می شود.

نهاد واسطه با استفاده از منابع مالی جمع آوری شده، اقدام به خرید تجهیزات می کند و پس از آن، تجهیزات مورد نیاز به شرکت درخواست کننده (بانی) تحویل داده می شود. شرکت مذکور در ازای تجهیزات در زمان های مشخص، سود یا اجاره پرداخت می کند. در قوانین اوراق اجاره، شرکتی که از این اوراق استفاده می کند، موظف است در پایان دوره، بهای تمامی تجهیزاتی که استفاده کرده را بپردازد تا اصل پول سرمایه گذاران به آن ها برگشت داده شود.

مدت زمان اوراق اجاره

مدت زمان اجاره باید پیش از انتشار اوراق مشخص شود؛ سود پرداختی یا اجاره نیز به صورت سالانه، فصلی و یا ماهانه پرداخت خواهد شد. نکته قابل توجه این است که هر زمان سرمایه گذار بخواهد، می تواند اوراق خود را در بورس به فروش برساند. این اوراق همانند سهام شرکت های فعال در بورس، خرید و فروش می شوند. این اوراق در بخش اوراق با درآمد ثابت بورس قرار دارند و سود پرداخت شده بابت اوراق مذکور معمولا مساوی یا کمی بیشتر از سود اوراق مشارکت است. سرمایه گذاران از پرداخت مالیات مربوط به سود اوراق مذکور نیز معاف هستند و این مورد دارای ضمانت است.

اوراق اجاره در چه بخش هایی کاربرد دارد؟

استفاده از این اوراق بیشتر در بخش صنعت و برای تامین مواردی همچون هواپیما، کشتی، تجهیزات حمل و نقل مانند واگن قطار و خودرو های سنگین و... مورد استفاده قرار می گیرند.

اوراق اجاره موجود در بازار سرمایه را چگونه می توانیم مشاهده کنیم؟

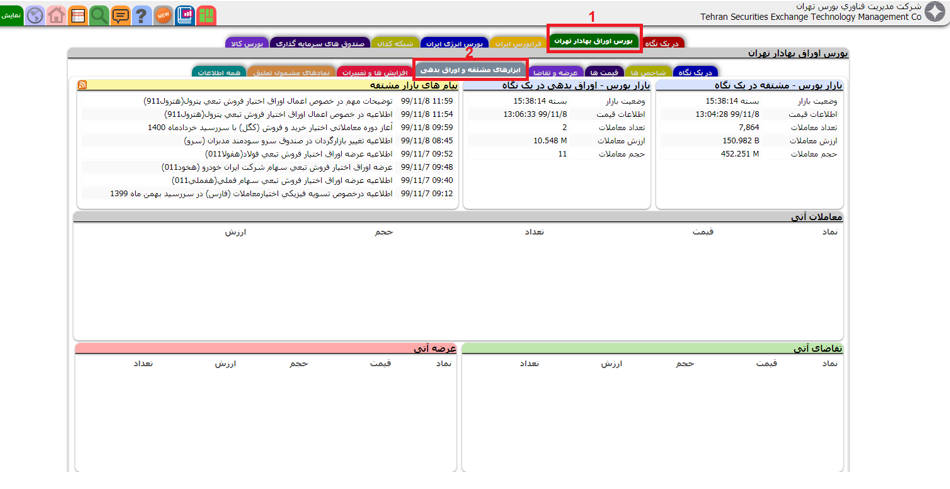

برای مشاهده انواع اوراق مبتنی بر بدهی، باید به سایت شرکت مدیریت فناوری بورس تهران به نشانی tsetmc.com مراجعه کنید.

همانطور که در تصویر بالا مشاهده می کنید، برای دسترسی به این اوراق بایستی گزینه بورس اوراق بهادار تهران را انتخاب کنید و از بین زبانه های جدید، گزینه «ابزارهای مشتقه و اوراق بدهی» را انتخاب کنید.

انواع اوراق اجاره در بازار بورس ایران

در بازار سرمایه ایران، انواع مختلفی از این اوراق وجود دارد و به طور کلی اوراق مذکور را می توان به ۲ شکل تقسیم بندی کرد:

-

انواع اوراق اجاره به لحاظ بازپرداخت سرمایه اصلی افراد

-

انواع اوراق اجاره به لحاظ اهداف انتشار اوراق

انواع اوراق اجاره به لحاظ بازپرداخت سرمایه اصلی افراد

به لحاظ بازپرداخت سرمایه اصلی افراد، اوراق اجاره موجود در بازار سرمایه ایران را می توان به ۲ دسته تقسیم بندی کرد:

اوراق اجاره عادی

شرکت بانی یا درخواست کننده انتشار اوراق، پس از پایان سررسید اوراق، هیچ تعهدی بابت خرید تجهیزات یا دارایی مورد اجاره ندارد. با توجه به این مسئله، امکان دارد دارایی مورد نظر با قیمت بالاتر یا پایین تر از قیمت اولیه فروخته شود. ریسک این نوع اوراق بیشتر است و سوددهی و پاداش این اوراق نیز با توجه به بالاتر رفتن قیمت دارایی، بیشتر خواهد بود.

اوراق اجاره به شرط تملیک

با توجه به مثال ابتدای مقاله، در این نوع از اوراق، شرکت بانی تعهد می دهد که در سررسید دوره اجاره، دارایی مورد اجاره را خریداری کند تا اصل مبلغ سرمایه گذاران به طور کامل پرداخت شود. به همین دلیل این مورد، اجاره به شرط تملیک نامیده شده است.

نکته: در ایران تاکنون از نوع عادی این اوراق استفاده خاصی نشده است و استفاده از نوع به شرط تملیک این اوراق بیشتر است و این اوراق وقتیکه منتشر می شوند، خیلی سریع به فروش می رسند.

انواع اوراق اجاره به لحاظ اهداف انتشار اوراق

هرکدام از این اوراق نیز اهداف مشخصی دارند و به لحاظ اهداف انتشار، اوراق اجاره موجود در بازار سرمایه را می توان به ۴ دسته تقسیم کرد:

اوراق اجاره تامین دارایی

هدف اصلی منتشر کردن این اوراق، جذب سرمایه برای تامین تجهیزات یا یک دارایی مورد نیاز است. به عنوان مثال، یک شرکت هواپیمایی برای خرید تجهیزات و هواپیماهای مورد نیاز خود، از این نوع اوراق استفاده می کند.

اوراق اجاره تامین نقدینگی

این اوراق برای زمان هایی استفاده می شود که شرکت خط تولید یا تجهیزات مورد نیاز خود را در اختیار دارد و در حال حاضر برای پیشبرد اهداف خود، نیازمند منابع جدید است؛ به همین دلیل، شرکت برخی از دارایی های خود را با استفاده از نهاد واسطه، می فروشد (در حقیقت تغییر مالکیت می دهد) و دوباره با استفاده از اوراق مذکور آن ها را اجاره می کند و مبلغ جمع آوری شده نیز برای استفاده شرکت، از نهاد مالی واسطه دریافت می شود. این نوع اوراق غالبا به صورت اجاره به شرط تملیک هستند و پس از پایان مدت زمان مورد نظر، شرکت موظف است دارایی های فروخته شده را دوباره خریداری کند تا در این صورت مبلغ اصلی سرمایه گذاران برگشت داده شود.

اوراق اجاره رهنی

گاهی اوقات، شرکت ها به جای انتشار اوراق و تامین سرمایه از محل اشخاص حقیقی یا حقوقی، همان مبلغ را از بانک و با شرایط اجاره به شرط تملیک دریافت می کنند. در این حالت، شرکت سود یا اجاره را در بازه های زمانی به بانک می پردازد و پس از اتمام، دارایی را از بانک خریداری می کند. در طی مدت زمانی که شرکت بابت دارایی مربوطه اجاره پرداخت می کند، بانک صاحب آن دارایی شناخته شده و اصطلاحا، دارایی در رهن بانک است. تحت هر شرایطی مانند نیاز مالی بانک یا نیاز به تامین سرمایه برای سرمایه گذاری، اگر بانک دارایی در رهن خود را به صورت اوراق اجاره منتشر کند، اوراق اجاره رهنی نامیده می شود؛ در این صورت خریداران، اجاره یا سود را از شرکت بانی اولیه دریافت می کنند.

اوراق اجاره جهت تشکیل شرکت لیزینگ

این نوع اوراق برای تامین سرمایه و تشکیل شرکت برای فعالیت تجاری است. با سرمایه جذب شده، دارایی های خاصی که اکثر شرکت ها به دنبال تامین آن ها هستند را خریداری می کنند. این شرکت ها با دارا بودن اعتبار و سرمایه، مشغول به انتشار اوراق اجاره برای شرکت های بانی می شوند و دارایی های مورد نیاز هر شرکت را به آن ها اجاره می دهند.

معرفی ارکان اوراق اجاره و وظایف آن ها

در فرآیند انتشار این اوراق، افراد و سازمان هایی دخیل هستند که هرکدام وظایف و بار حقوقی متفاوتی دارند. برای آشنایی با ارکان اوراق مذکور بهتر است، با توضیح دقیق انجام یک فرآیند اوراق اجاره شروع کنیم:

در ابتدا پس از مشاوره شرکت با نهاد واسطه، به اخذ مجوزهای مورد نیاز و جمع آوری مدارک می پردازد. پس از طی کردن مراحل اداری توسط نهاد واسطه و دریافت تاییدیه، انتشار اوراق صورت می گیرد و سرمایه گذران اقدام به خرید می کنند. عامل فروش اقدام به فروش و عرضه اولیه این اوراق می کند.

احتمال دارد در طی شرایطی، تمام اوراق به فروش نرسد و در این زمان، شرکت متعهد پذیره نویسی، اقدام به خرید اوراق باقی مانده می کند. پس از جمع آوری سرمایه، نهاد واسطه دارایی مورد نظر را خریداری می کند. با اجاره دادن دارایی مورد نظر با بازپرداخت و مدت مشخص، دارایی مورد نظر در اختیار شرکت بانی (درخواست کننده انتشار اوراق) قرار می گیرد.

چندین ضامن برای تعهد پرداخت سود و بازپرداخت سرمایه اولیه باید ارائه شوند. در صورتیکه شرکت مورد نظر بسیار معتبر باشد، نیازی به ضامن نیست. با توجه به قوانین، تنها بانک ها، موسسات مالی و اعتباری و شرکت های بیمه می توانند ضامن شوند.

در بازه های زمانی مشخص تا اتمام دوره، اجاره بها (سود) از شرکت بانی توسط نهاد واسطه دریافت و به سرمایه گذاران پرداخت می شود. عامل پرداخت، تمامی پرداخت ها به سرمایه گذاران را انجام می دهد و در واقع رابطه ای میان شرکت بانی و سرمایه گذار است. پس از اتمام زمان مشخص شده، دارایی مورد نظر به فروش می رسد (اگر شرکت بانی تضمین داده باشد، موظف به خرید دارایی است). در این صورت مبلغ اصلی یا سرمایه اولیه سرمایه گذاران به صورت کامل پرداخت می شود. در این فرآیند ارکان زیر دخیل بوده اند:

-

ضامن

-

نهاد واسطه

-

بانی (شرکت درخواست کننده انتشار اوراق)

-

متعهد پذیره نویسی

-

عامل فروش

-

بانک ها

-

کارگزاری های بورس

-

موسسات مالی و اعتباری (تحت نظارت بانک مرکزی)

-

عامل پرداخت

-

سرمایه گذاران

-

و...

ریسک و بازده اوراق اجاره

این اوراق دارای سود تضمین شده و ثابت هستند و حاشیه سود حاصل از این اوراق در مقایسه با سودآوری سهام معمولی در بورس، بسیار پایین است و بازدهی این اوراق معمولا در محدوده سود سپرده های بانکی و یا اندکی بیشتر است. به طور کلی، ریسک های مربوط به سرمایه گذاری در این اوراق را می توان به ۲ دسته تقسیم کرد:

ریسک مالی

در صورتیکه بخواهیم از ابتدا ریسک اوراق را بررسی کنیم، اولین مورد ریسک جمع آوری وجوه نقد به اندازه کافی خواهد بود. سرمایه گذاران در ضرر و زیان این ریسک شریک نیستند و هیچ مشکلی برای آن ها رخ نخواهد داد. ریسک جمع آوری وجوه نقد بر عهده نهاد واسطه و بانی اوراق است. این ریسک به دلیل آن است که امکان دارد تمامی اوراق توسط سرمایه گذاران خریداری نشود و میزان مبلغ مورد نظر جمع آوری نگردد. در این صورت برای مقابله با این مورد، باید از متعهد پذیره نویسی استفاده کرد.

متعهد پذیره نویسی ضمانت می کند که در صورت باقی ماندن هر تعداد سهم در زمان عرضه، تمامی سهام باقی مانده را خریداری کند. ریسک نقدینگی و ریسک نکول نیز از جمله ریسک های مالی هستند.

از دیگر موارد ریسک مالی می توان به بالا و پایین شدن قیمت اوراق اشاره کرد. در صورتیکه با یک خبر یا یک موج قیمتی در بازار، سهامداران اقدام به فروش زیاد اوراق خود کنند؛ ارزش بازاری این اوراق کاهش می یابد. به این نوع ریسک اصطلاحا ریسک نقدینگی می گویند.

ریسک غیر مالی

در این اوراق، به غیر از ریسک مالی، ریسک غیر مالی نیز وجود دارد. البته تمامی دارایی ها قابلیت تبدیل به وجه نقد یا دارایی نقد را دارند؛ ولی ما در این مورد به شکل ریسک غیرمالی در نظر می گیریم. ریسک غیرمالی بسیار مهمی که مورد توجه شرکت بانی و نهاد واسطه است، استهلاک یا از بین رفتن دارایی مورد نظر است. در این صورت میزان استفاده، سود آوری و قیمت دارایی دچار افت شدید می شود و ضررهای سنگین را به شرکت مذکور متحمل خواهد کرد.

نکات مهم در مورد اوراق اجاره

در ادامه به برخی از نکات مهم در خصوص این اوراق اشاره می کنیم:

-

این اوراق سود ثابت و مساوی یا بیشتر از اوراق مشارکت دارند.

-

اوراق مشارکت عموما برای تامین سرمایه مورد نیاز برای پروژه های بزرگ و عمرانی استفاده می شوند.

-

در پایان دوره اوراق مشارکت، اگر قیمت دارایی افزایش یا کاهش پیدا کرده باشد، سرمایه افراد دچار نوسان خواهد شد.

-

اگر شرکت اجاره کننده، سرمایه مورد نظر را بیمه نکرده باشد، در صورت از بین رفتن دارایی، سرمایه گذاران متحمل ضرر خواهند شد.

-

در اکثر مواقع شرکت واسطه، توسط شرکت بانی تشکیل می شود.

-

برای جلب اعتماد و اطمینان سرمایه گذاران، ضامن سود در نظر گرفته شده و اگر شرکت بانی در پرداخت سود کوتاهی کند، شرکت ضامن اجاره را پرداخت خواهد کرد.

-

در اغلب موارد قیمت دارایی در زمان فروش، بیشتر از زمان خرید است و این سود فروش، میان سرمایه گذاران تقسیم می شود.

-

در صورتیکه قیمت فروش دارایی از قیمت خرید کمتر شود، برای جلوگیری از ضرر سرمایه گذاران، اوراق اختیار فروش داده می شود.

نظر شما